減価償却とは

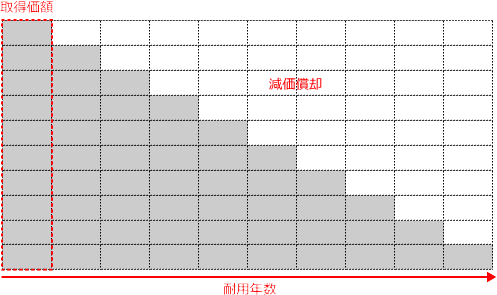

減価償却とは、減価償却資産の取得価額を一定の減価償却方法により、その耐用年数にわたって費用配分する会計手続をいいます。

この減価償却により各事業年度に配分された費用が減価償却費です。

減価償却には、会社が巨額な設備投資を行った場合であっても取得価額=投資額がその耐用年数にわたって分割して費用化されるため、設備投資を行った事業年度の期間損益が一時的に悪化しないという経営上のメリットがあります。

減価償却はDepreciation(ディプリシエーション)と英語表記されます。減価償却に類似するものにAmortization(アモチゼーション)があります。

ちなみに我が国においては、減価償却は企業会計原則の規定が根拠になっています。

貸借対照表原則五、資産の貸借対照表価額

資産の取得原価は、資産の種類に応じた費用配分の原則によって、各事業年度に配分しなければならない。有形固定資産は、当該資産の耐用期間にわたり、定額法、定率法等の一定の減価償却の方法によって、その取得原価を各事業年度に配分し、無形固定資産は、当該資産の有効期間にわたり、一定の減価償却の方法によって、その取得原価を各事業年度に配分しなければならない。

減価償却資産とは

ちなみに減価償却資産とは、設備投資の結果取得した有形固定資産と外部から購入した法的な権利である無形固定資産のうち、土地や借地権のように期間の経過に応じ価値が減価しないもの以外です。

減価償却方法

固定資産の減価償却の方法としては、次のようなものがあります(企業会計原則注解、注20)

- 定額法:固定資産の耐用期間中、毎期均等額の減価償却費を計上する方法

- 定率法:固定資産の耐用期間中、毎期期首未償却残高に一定率を乗じた減価償却費を計上する方法

- 級数法:固定資産の耐用期間中、毎期一定の額を算術級数的に逓減した減価償却費を計上する方法

- 生産高比例法:固定資産の耐用期間中、毎期当該資産による生産又は用役の提供の度合に比例した減価償却費を計上する方法

法人税法で減価償却方法が法定化

減価償却方法、耐用年数、償却可能限度額などは法人税法上細かく法定化されています。これは課税の公平などといった法人税法上の理念を達成するために法人税法が独自に設けているもので、あくまで法人税額を計算するためのものです。したがって会計上これに従う必要はなく、会社独自に耐用年数を見積もって減価償却費を計上することが可能です。

しかし、通常は法人税法により法定化されている減価償却方法により減価償却費を計上するのが普通です。理由を簡単に書くとそれが一番画一的で公平だからです。減価償却という会計手続きはあくまで見積計算に過ぎません。法人税法により法定化されている減価償却方法を採用しない正当な事情がある場合を除き、会社が独自のルールで減価償却費を計上することは会計計算の恣意性が強くなってしまい、財務諸表の信頼性が落ちます。

銀行は償却超過額などを必ずチェックする

銀行から資金融資を受けている場合、銀行は会社にとって債務者であり重要な利害関係者となります。新規に融資を受ける際などには決算書だけではなく必ず、法人税申告書も提出を要求されますので提出を行います。

会社から提出された法人税申告書について、銀行は各種のチェック項目のチェックを行いますが会社が法人税法により法定化された減価償却方法により減価償却を行っているかといった点についても必ずチェックします。そして必要があれば会社の財務諸表の数字を独自に修正を行って比較可能性を確保してから与信などを行います。